|

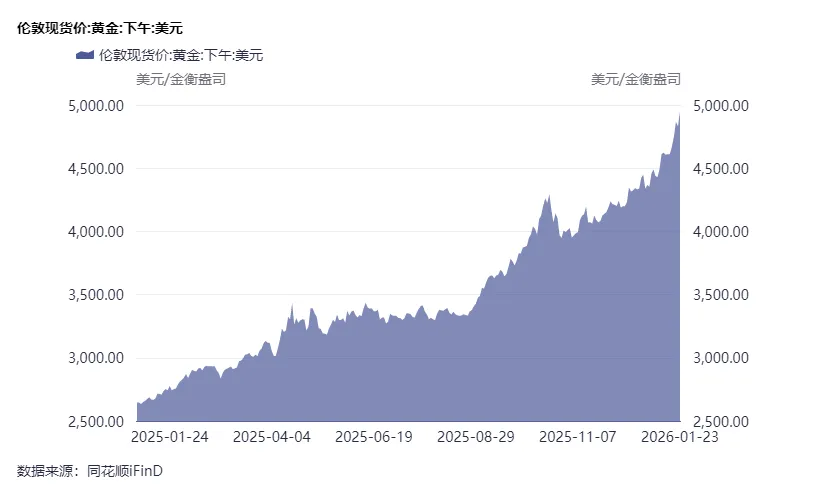

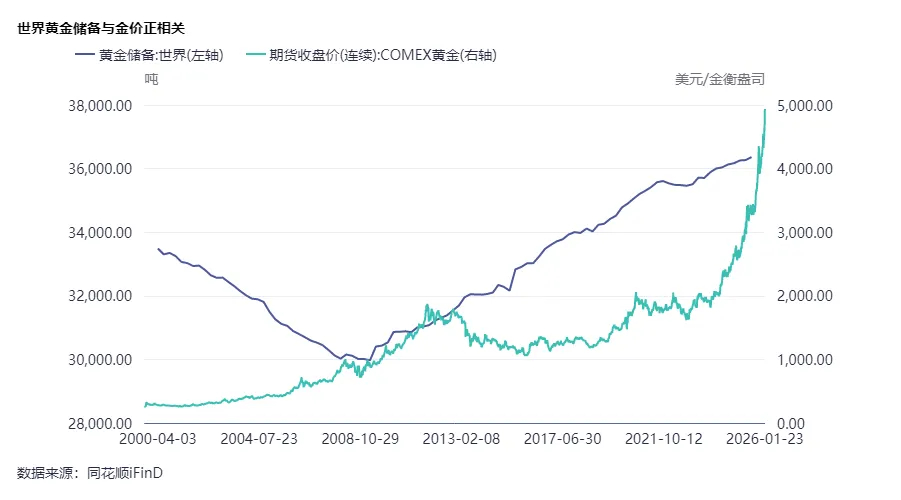

金价势如破竹,截至1月26日,已冲破5000美元/盎司大关。 这是金融史上前所未有的时刻——自1971年布雷顿森林体系瓦解以来,黄金首次站在“5000美元”的门槛。回望过去,黄金用了不到一年时间,价格从约3000美元/盎司飙升至近5000美元/盎司,涨幅超60%。仅今年以来,金价的涨幅就已经超过16%。 本轮黄金牛市开启以来金价走势  回溯过去,历史上的几轮黄金牛市一般维持十年左右。市场多数认为本轮黄金牛市从2019年起,若以此计算,已经走完7个年头,它还能持续多久?将以何种形式收场? 业内人士认为,牛市的结束或许要等到新型国际秩序框架渐趋明朗,以及新的强势国际货币崭露头角。至于美国能否重塑美元信用,关键在于其科技吸引力能否保持,而备受期待的人工智能,距离在下游应用场景形成规模或仍需时日。 黄金冲关5000美元/盎司 截至今日(1月26日),国际金价已连续三周强势上攻,单周最大涨幅超8%,形成清晰的上升通道。从技术形态看,4500~5000美元/盎司区间已实现突破,5000美元/盎司成为新的多空分水岭。 自2025年1月以来的金价走势  中信建投期货分析师王彦青在接受《每日经济新闻》记者(以下简称每经记者)采访时表示,虽然黄金价格突破5000美元/盎司关口具有一定的象征意义,但鉴于历史金价持续上涨及当前美元信用下降、全球货币体系变革等利好因素仍然稳固,5000美元/盎司可能不会构成重大障碍。“黄金价格上涨的主因在于全球大变局中,美国地位衰落、中美竞争及美国债务问题导致市场对美元信任度下降,支撑黄金长期上行。” 综合业内观点来看,支撑这轮上涨的并非短期投机,而是多重力量的深度共振。 一是美元信用加速弱化,全球储备结构深刻重构。美债规模突破38万亿美元、政治极化削弱美联储独立性以及地缘冲突引发的“武器化金融”担忧,正在不断侵蚀美元信用,其“储备货币”地位摇摇欲坠。 二是各国央行购金潮持续,为金价构筑了坚实的“压舱石”。央行购金潮其实源于美元信用的削弱,部分业内人士认为,央行购金潮也是本轮黄金大牛市的直接驱动力。以中国为例,中国人民银行已连续14个月增持黄金,2025年全年净增86万盎司。 世界黄金储备与金价近年来形成正相关关系  三是地缘政治的不确定性,导致避险需求常态化。2026年初,多重“火药桶”同时点燃:美国总统特朗普威胁对欧盟加征关税,欧盟则考虑对美国商品报复性征税;格陵兰岛争端升级;中东停火协议脆弱;伊朗问题再起波澜。 四是美联储货币政策转向预期,降低持有黄金的机会成本。美联储主席鲍威尔将于今年5月卸任,若继任者立场偏鸽派,意味着降息预期或将到来,市场对货币政策“政治化”的担忧加剧。同时,黄金作为无息资产,其价格走势与美元利率长期呈负相关关系,美联储利率调整是影响金价的关键变量。

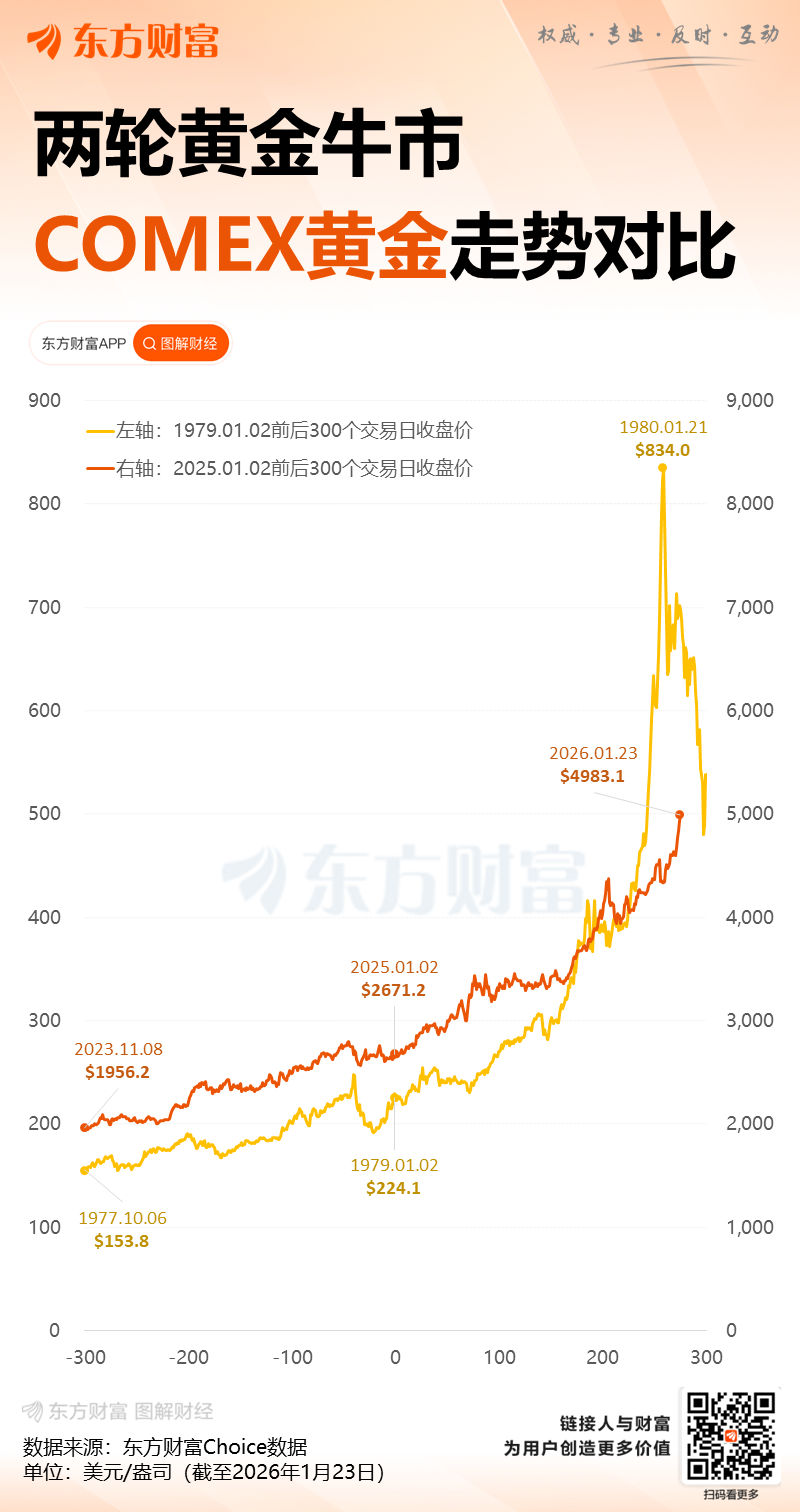

不排除短期技术性回调的可能性 最近,俄乌谈判进入关键阶段,支撑金价的一个重要因素似有减弱迹象。但另一方面,格陵兰岛争端升级等地缘政治因素,又给金价加了一把火。  但王彦青认为,当下最核心的问题,是大家不再互信了。尤其是以国家信用为背书的现行货币体系,正在陷入信任危机。 他进一步指出,此前俄罗斯资产被冻结等事件,是全球互信体系破裂的关键。即使俄乌谈判方案确定,也难以重建全球互信体系。“地缘局势的缓和可能引起金价的回调,但避险需求仍然存在。国际局势动荡将是一个长期持续的过程,所以金价见顶暴跌的概率比较小。” 王彦青表示,当前金价上涨的主要逻辑仍源于“全球百年未有之大变局”。世界格局正在演变,之前的单极体系正向多极体系转变。特别是美国全球地位的衰落、中美竞争以及美国债务问题等因素,导致美元信用不断贬损,全球持有美元的意愿也在下降。在他看来,全球信任的重建是一个缓慢的过程,当前这种现状可能还会持续数年时间。 上海息壤实业黄金圈首席分析师蒋舒在接受每经记者采访时表示,近期金价的大幅上涨,一方面源于牛市延续的长期推动,另一方面,“特朗普2.0”所带来的不确定性,对包括美联储独立性和美欧关系在内的诸多方面造成冲击。这使得市场始终处于一种动荡不安的状态,一波未平一波又起的冲击引发投资者的惶恐情绪,进而刺激了避险性购买。在持续飙升之后,金价或许会以下周美联储议息会议为契机,出现一定幅度的回调。 近三年来美国联邦基金利率情况  在他看来,未来若美联储持续降息,黄金牛市仍具备继续延续的基本面支撑。倘若美国经济出现硬着陆,进而在未来数年形成美元超级宽松的货币环境,那么牛市仍存在相当可观的上涨空间。若美国经济维持软着陆态势,黄金牛市的延续或许会稍早于美元降息终止而按下暂停键。 然而,黄金牛市的延续不等于短期内技术性回调不会发生。蒋舒表示,尽管近期随着金价飙升,令人不禁怀疑其是否有回调的可能,但回顾历史,大幅度的回调往往在人们笃定其不会发生时悄然降临。投资者需警惕追高后遭遇回调的风险。 本轮黄金牛市将以何种形式收场? 回溯过往,历史上的几轮黄金牛市一般维持十年左右。如1971~1980年,金价从35美元/盎司升至850美元/盎司(+2300%),终结于时任美联储主席沃尔克的铁腕加息;2001~2011年,金价从250美元/盎司升至1920美元/盎司(+650%),终结于欧债危机后流动性退潮。 近50年黄金走势复盘  市场多数人士认为本轮黄金牛市从2019年起,若以此计算,金价已从1300美元/盎司升至5000美元/盎司(+280%),走过了7个年头。 星图金融研究院研究员武泽伟撰文分析认为,从历史上的黄金牛市来看,导致大级别黄金牛市启动的因素必然是货币属性。在此期间,美国可能会由于多种原因而导致美元信誉遭受冲击,譬如经济实力下降、国际地位受损等等,对内表现为通胀水平上升,对外表现汇率水平下跌,因此投资者积极购入黄金对冲美元风险,货币属性成为推动黄金行情持续演绎的主导和基础。 黄金大牛市结束的关键是重塑国际社会对美元的信心。美元信誉本质上是美国国家信用的体现,这取决于多个方面,包括美国政府治理、经济增长速度、通货膨胀水平、科技创新能力等。 当黄金牛市步入尾声,美国往往相较于其他经济体展现出显著竞争优势,吸引全球资本持续流向美元资产,各国对美元的依赖得以延续。由于此时黄金作为美元替代品的货币属性吸引力下降,各国增持黄金的边际意愿逐渐减弱,最终推动黄金牛市走向终结。 对于本轮黄金牛市可能以何种形式收尾,蒋舒对每经记者表示,美元降息临近终结可能会刺激牛市提前见顶。 金价与美元指数走势对比  王彦青分析,本轮黄金牛市可以参照20世纪70年代的情况。“当时布雷顿森林体系崩溃,国际货币体系逐步过渡至现行的牙买加体系,过渡阶段的美元信用陷入持续动荡。如今,以美元为中心的货币体系面临越来越多的质疑,美元信用再次迎来危机。同时,20世纪70年代美国赤字率高企,货币政策宽松,且国际局势不稳,这些也都跟当前的处境相似。” 20世纪70年代的黄金牛市结束后,冷战也进入末期,随后苏联解体,世界格局从两极对抗转向一超多强。王彦青认为,那一轮黄金牛市结束的背后,核心是美元的胜利,世界对美国经济的信心恢复。但当前这一轮黄金牛市中,美元地位回归的可能性不太大。“当前世界局势正朝着更加均衡的多极化方向发展,若这一格局逐渐稳定并进入一个相对和平的发展时期,可能意味着黄金牛市走向尾声。” 中信建投宏观首席分析师周君芝在研报中分析认为,未来市场将见证美元潮汐循环的基础之一——科技吸引力,不再是美国一枝独秀。届时美元循环持续性将受到质疑。当前金价仍涨,这是黄金看涨的中期逻辑。直到新秩序框架明朗,新的强势国际货币走向台前,届时黄金的“黄金时代”迎来真正的句号,这是黄金的长期逻辑。“一旦新旧货币体系更替完成,央行购金停止,往往也对应着金价大幅下跌。历史上也不止一次发生过。” 而武泽伟则认为,回顾历史,第三次科技革命虽萌芽于二战后期,但其关键性技术如计算机与互联网直到20世纪80年代才实现规模化应用,而对全要素生产率产生实质性拉动则延迟至90年代中后期。“尽管当前以人工智能为代表的新一代技术渗透速度明显加快,但尚未在广泛下游应用场景中带来根本性变革,远不足以系统性地重构美元信用基础。因此,在可预见的时期内,当前黄金大牛市不会骤然结束。” 东财图解·加点干货 (文章来源:每日经济新闻) |

12 分钟前

12 分钟前

13 分钟前

1 小时前